오실레이터란 주식 투자를 본격적으로 시작하신 분들이라면 한 번쯤 들어보셨을 용어입니다. 설령 오실레이터를 들어보지 못했을지라도 MACD, RSI 혹은 스토캐스틱이라는 단어를 들어보았거나 해당 지표를 보신 적이 있을 것입니다. 주식 투자를 할 때 가장 많이 사용되는 분석 방법과 지표이기 때문에 이번 포스팅에서 살펴보도록 하겠습니다.

오실레이터란 무엇일까?

오실레이터(Oscillator)는 주식 지표를 분석하는 방법 중 하나입니다. 시장에 한 동안 주가의 변화가 크게 나타나지 않는 경우를 횡보장이라고 하는데, 오실레이터는 바로 이 횡보장에서 변화가 발생하는 전환점을 발견하는데 유용하게 활용할 수 있습니다.

조금 더 구체적으로 보자면 주식 거래를 할 때, 오실레이터를 통해서 과매수, 과매도 상태를 포착할 수 있는데 오실레이터의 값이 상한선을 넘어서면 과매수로 간주해서 매도하고 하한선 아래로 내려가면 과매도로 간주해서 매수하는 식으로 주가 분석에 이용할 수 있습니다. 가격 변동폭이 낮아서 추세가 뚜렷하지 않을 때에는 추세분석이나 패턴 분석을 활용하는 것이 쉽지 않은데 반해 오실레이터는 변동폭이 크지 않을 때에도 활용할 수 있기 때문에 지니고 있는 다른 지표 분석 방법이 가지고 있는 단점을 보완해주는 역할을 하기도 합니다.

물론 주식 시장에서는 어떤 변수가 발생할지 모두 예측하는 것이 불가능하기 때문에 오실레이터를 활용한 주가 분석이 언제나 성공적인 주식 거래로 귀결되는 것은 아니지만, 주가의 전환점을 빠르게 찾아내서 꽤 좋은 매수, 매도 타이밍을 포착할 수 있습니다. MACD(이동평균 수렴), RSI(상대 강도지수) 스토캐스틱과 같은 지표가 오실레이터의 한 종류이며 가장 많이 사용되는 오실레이터입니다.

MACD(이동평균수렴)

MACD는 이동평균선을 이용한 보조지표로 특정 구간 동안의 주가 움직임을 나타낸 선입니다. 이렇게 일정 구간 동안의 움직임을 추세라고 표현하기도 하는데 단기간의 이동평균선이 장기간의 이동평균선에서 멀어지면 발산이라고 하고 반대의 경우 단기 이동평균선이 장기 이동평균선에 가까워지면 수렴이라고 합니다. 보통 발산이 일어나기 시작하면 주가의 추세에 변화가 발생한 것으로 보기도 합니다.

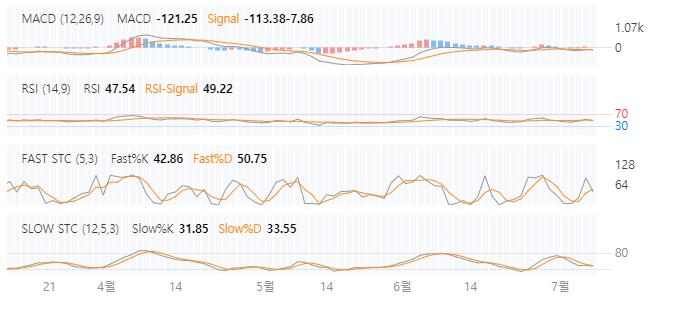

삼성전자의 주가를 예시로 확인해보도록 하겠습니다. 하단의 MACD 지표를 보면 MACD선과 Signal선, 그리고 0을 나타내는 수평선이 그려져 있습니다. 일반적으로 MACD선은 26일 이동평균에서 12일 이동평균을 빼서 산출하고 MACD선이 Signal선을 교차할 때마다 사인이 나타나는 것으로 간주합니다. MACD선이 Signal선보다 위로 이동하면 매수 타이밍으로 보고 위로 이동하기 전에 MACD선과 Signal선이 교차하는 지점을 골든크로스라고 부릅니다. 반대인 경우에는 매도 구간으로 여기고 두 선이 교차하는 지점을 데드크로스라고 부릅니다.

이렇게 MACD선과 Signal선이 상대적 위치를 비교해서 매수, 매도 타이밍을 포착하는 방법 이외에도 MACD선이 0을 가리키는 수평선보다 위에 있으면 과매수 구간으로 하락할 가능성이 있다고 여기고 반대로 MACD선이 0보다 아래에 있으면 과매도 구간으로 주가가 상승할 가능성이 있는 것으로 여깁니다.

RSI(상대강도지수)

RSI는 같은 기간의 상향 이동 평균 규모와 하향 이동 평균 규모를 비교하는 지표입니다. RSI 지표에는 RSI선과 70선, 30선을 확인할 수 있는데 RSI가 70선보다 높으면 과매수 구간으로 보고 주가의 하락 가능성을 예상할 수 있습니다. 반대로 RSI가 30선 밑으로 내려가면 과매도되었다고 판단하고 주가가 상승할 것으로 예상합니다. 보통 주가가 오르고 있을 때, RSI 지표를 보면서 아직 70선을 넘지 않았다면 상승할 여지가 남아 있는 것으로 간주하기도 합니다.

스토캐스틱(Stochastics)

스토캐스틱은 최근 종가를 과거 시가와 종가의 범위와 비교해서 시장의 추세를 측정하는 지표입니다. 스토캐스틱은 하나의 논리를 가정하고 있는데, 어떤 종목의 주가가 상승 추세에 있을 때에는 종가가 최고가 근처에서 장을 마감하고 하락 추세에 있는 경우에는 최저가 가까이 장을 마감한다는 것입니다.

스토캐스틱 지표에서는 K선과 D선이 나타나는데, K선은 모멘텀을 측정하고 D선은 평균 모멘텀을 측정해서 보통 80선을 넘어서면 과매수로 간주하고 매도 타이밍을 잡고 20선 밑으로 내려가면 과매도 상태로 여기고 매수 타이밍으로 봅니다. Slow와 Fast 스토캐스틱 지표로 구분해서 분석하기도 하는데, Fast 스토캐스틱은 K값을 구하기 위해서 기본 기간을 5일로 적용하고 D값을 계산하기 위한 기간은 3일로 적용해서 계산합니다. 반면에 Slow 스토캐스틱은 Fast 스토캐스틱의 D값을 K로 사용해서 계산하는 방식으로 Fast 스토캐스틱보다 신호가 느리지만 더 신뢰할 수 있는 지표로 삼습니다.

지금까지 오실레이터가 무엇인지 그리고 오실레이터에 사용되는 보조지표들을 살펴보았는데, 오실레이터는 분명히 횡보장을 분석하는데 유용하게 활용될 수 있는 지표 분석 방법이지만, 추세가 크게 형성되면 오랜 기간 동안 과매수 혹은 과매도 상태를 유지해서 왜곡된 매수, 매도 사인을 보내는 오류를 가지고 있기 때문에 만일 분석하고 있는 종목의 추세가 강하게 형성되고 있다면 오실레이터 사인과는 별도로 다른 지표와 추세 현상을 분석해서 투자를 결정해야 합니다.